相続のお手続

はじめに身近な方がお亡くなりになってこのページをご覧になられた方に心からお悔やみ申し上げます。

相続が開始した場合のお手続きの流れをご説明させていただきます。

1.遺言の有無の確認を行います。

遺言には公正証書遺言、秘密証書遺言、自筆証書遺言の3種類があります。

公正証書遺言の有無を確認する方法ですが公正証書遺言は公証役場に保管されているため、お問い合わせいただければ遺言の有無がわかります。

秘密証書遺言も公証役場が関与する遺言方法ですので、お問い合わせ頂ければ遺言の有無はわかります。ただし、秘密証書遺言は公証役場で保管しないため遺言書を探す必要があります。

自筆証書遺言は公証役場が関与していませんので遺言書を探す必要が生じます。机の引き出しやタンスにしまわれている場合や、貸金庫に預け入れている場合、行政書士のような専門家が保管している場合が多いです。

また、秘密証書遺言と自筆証書遺言は開封前に家庭裁判所での検認というお手続きが必要です。この検認手続きを怠ると処罰される可能性があります。

2.相続人の調査と相続財産の調査を行います。

故人(被相続人といいます。)の相続人が誰なのか確定する必要があります。一部の相続人を除いたままステップ4の遺産分割協議をおこなってしまいますと、協議をもう一度やり直さなければなりません。具体的には故人の出生から亡くなるまでの戸籍を収集するのですが、古い時代には原戸籍と呼ばれる手書きの物もあり、解読が難解です。また、婚姻、養子縁組や転籍を繰り返している場合、各自治体ごとに戸籍を請求しなければならず、大変な労力となることも予想されます。

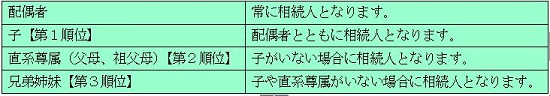

相続人か否かは上記の表により判定します。故人に子はいたが故人の死亡前にその子が亡くなっている場合には子の子が代襲して故人を相続します。

次に相続財産の調査をおこないます。土地や建物等の不動産、自動車や家財に代表される動産、株式や借入金などの債権を正確に把握しする必要があります。

3.相続するか否かを検討します。

相続財産には借入金などのマイナスの財産も含まれるため相続人には以下の3つの態度を示すことが認められています。なお、限定承認、相続放棄を選択される場合にはご自身が相続人であることを知った時から3か月以内に家庭裁判所でのお手続きが必要です。このお手続きをしない場合には単純承認したものとみなされます。

・単純承認・・・故人の財産を全部相続する方法です。プラスの財産、マイナスの財産を無制限に引き継ぎます。

・限定承認・・・プラスの財産の限度の中でマイナスの財産を引き継ぐ方法です。債務超過しているのかはっきりしない場合に有効な手段といえます。ただし、相続人が複数いる場合にはその相続人全員から申し立てを行う必要があります。

・相続放棄・・・故人の財産を一切引き継がない方法です。相続放棄のお手続きを取りますと初めから相続人ではなかったことになります。

4.遺産の分割を協議し、遺産分割協議書を作成します。

ステップ3で相続人となった方全員で遺産の分割の方法を協議します。相続人全員で協議することが必須であり、相続人の一部を除外した遺産分割協議は無効となりますので注意が必要です。また、協議に相続人全員の方が一堂に会する必要はありませんが意見の一致が必要です。

遺産分割協議がまとまったら遺産分割協議書として書面にします。遺産分割協議書はステップ5での預貯金の払い戻しを受ける場合や不動産の名義変更の際に必要となります。

5.名義変更のお手続きを行います。

相続における代表的な名義変更手続きには預貯金、不動産、自動車、株式などがございます。

6.相続税の申告が必要になる場合があります。

当事務所ではファイナンシャルプランニング業務も行っておりますので相続税に関する一般的なご質問も承っております。

相続税は相続財産の価額から被相続人の債務(借入金等)と葬式費用の価額の合計額を差し引いた金額が基礎控除額を超える場合に申告、納税を行う必要があります。基礎控除額は次の計算式により算出します。

3000万円+(600万円×法定相続人の数)

つまりご主人がお亡くなりになり、相続人が奥様とお子様2人という事例では

3000万円+(600万円×3)=4800万円

となり、相続財産の価額が4800万円を超える場合にのみ相続税を納付する必要があります。

また、相続税の申告をする必要がある場合には、被相続人がお亡くなりになった日の翌日から10か月以内に申告、納税をする必要がありますがご自宅の名義変更(相続を原因とする所有権移転登記)については期間は定められておりません。

相続財産の評価方法で主なものを列挙します。

1.建物・・・原則として固定資産税評価価額によります。

2.宅地・・・路線価が定められている地域では路線価方式により、路線価が定められていない地域では倍率方式によります。

3.上場株式・・・原則として以下の価額のうち、最も低い価額により評価します。

被相続人がお亡くなりになった日の終値

被相続人がお亡くなりになった月の毎日の終値の月平均額

被相続人がお亡くなりになった月の前月の毎日の終値の月平均額

被相続人がお亡くなりになった月の前々月の毎日の終値の月平均額

次に死亡保険金についてですが、相続税が課税されるのは保険料負担者(契約者)と被保険者が同一の場合です。死亡保険金受取人が被保険者の相続人であるときは、相続により取得したものとみなされ、相続人以外の方が死亡保険金受取人であるときは遺贈により取得したものとみなされます。ただし、死亡保険金受取人が被保険者の相続人であるときは

500万円×法定相続人

の金額が生命保険金控除として、非課税となります。

相続人以外の方が取得した死亡保険金(上記遺贈となるケース)には非課税の適用はありません。